- Основы возбуждения уголовного дела

- Как возникает уголовное дело?

- Виды налоговых преступлений

- Какие действия могут быть квалифицированы как налоговое преступление?

- Основные моменты при возбуждении дела

- Какие документы и данные нужно предоставить в органы дознания?

- Стадии уголовного процесса

- Какие этапы проходит уголовное дело по налоговым преступлениям?

- Последствия и наказание

- Какие могут быть последствия и какие наказания предусмотрены для лиц, совершивших налоговые преступления?

- Наказания для лиц, совершивших налоговые преступления:

В нашей стране налоговые преступления являются одной из наиболее распространенных форм экономической преступности. Расчеты свидетельствуют, что ущерб от незаконных действий в сфере налогообложения уносит значительную долю внутреннего промышленного продукта. Именно поэтому правоохранительные органы активно проводят операции по борьбе с данной проблемой, в том числе возбуждение уголовных дел по налоговым правонарушениям.

Для возбуждения уголовного дела по налоговым преступлениям необходимо наличие ряда обстоятельств и фактов, которые подлежат доказыванию. Одним из таких обстоятельств является намерение преступника уклониться от уплаты налогов путем использования различных скрытых схем и механизмов. Также важным моментом является крупный размер ущерба, причиненного государственному бюджету из-за незаконных действий.

Процедура возбуждения уголовного дела по налоговым преступлениям начинается с обнаружения фактов нарушений налогового законодательства. Затем проводятся проверки и расследования, в ходе которых собирается доказательная база. По результатам расследования решается вопрос о возбуждении дела и привлечении подозреваемого к ответственности.

Необходимо отметить, что уголовные дела по налоговым преступлениям рассматриваются особыми судами. Данные суды специализируются на рассмотрении дел в сфере экономической преступности и имеют соответствующую квалификацию. Тем самым обеспечивается корректное и объективное рассмотрение каждого конкретного дела.

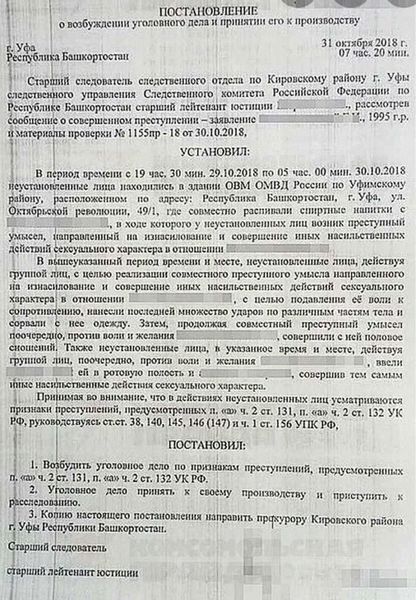

Основы возбуждения уголовного дела

Возбуждение уголовного дела является первым и наиболее важным этапом уголовного преследования. Это процесс, в результате которого органы дознания или следствия решают начать уголовное преследование в отношении конкретного лица или группы лиц.

Возбуждение уголовного дела осуществляется на основании наличия достаточных доказательств совершения преступления и нарушения уголовного закона.

Основными моментами возбуждения уголовного дела являются:

- Обнаружение признаков преступления. Обычно в качестве инициаторов дела выступают пострадавшие, свидетели, органы государственной власти или органы дознания и следствия, находящиеся на месте преступления.

- Сбор первоначальной информации и доказательств. В этом этапе производятся осмотр места преступления, проводятся допросы свидетелей и подозреваемых, а также осуществляется изъятие и фиксация следов преступления.

- Принятие решения о возбуждении уголовного дела. После анализа собранных доказательств и информации, руководитель органа дознания или следствия принимает решение о возбуждении уголовного дела либо об отказе от его возбуждения.

После возбуждения уголовного дела начинается активное следствие, направленное на установление всех обстоятельств преступления и привлечение виновных к уголовной ответственности.

| Этап | Действия |

|---|---|

| 1 | Обнаружение признаков преступления |

| 2 | Сбор первоначальной информации и доказательств |

| 3 | Принятие решения о возбуждении уголовного дела |

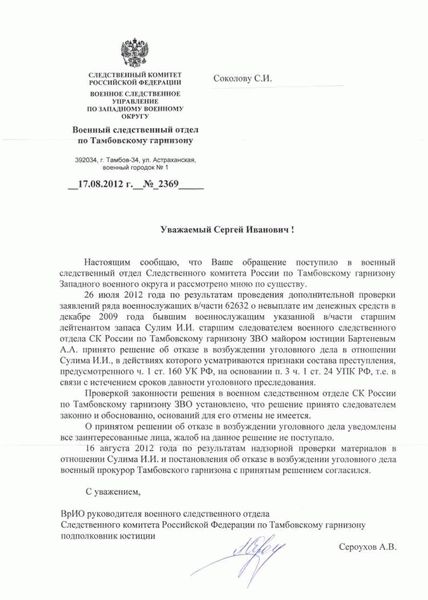

Как возникает уголовное дело?

Возбуждение уголовного дела по налоговым преступлениям происходит в соответствии с уголовно-процессуальным законодательством Российской Федерации.

В основе возбуждения уголовного дела лежит информация, поступившая о возможном совершении налогового преступления. Информация может поступить от различных источников: налоговых органов, правоохранительных органов, физических или юридических лиц.

После получения такой информации, компетентными органами ведется проверка, в ходе которой устанавливается наличие или отсутствие признаков преступления. Если при проверке выявляются достаточные основания полагать, что было совершено преступление, возбуждается уголовное дело.

Процедура возбуждения уголовного дела предусматривает следующие этапы:

- Подготовительное расследование. В рамках этого этапа проводятся оперативно-разыскные мероприятия для сбора доказательств и установления всех обстоятельств события.

- Судебное разбирательство. По факту совершения налогового преступления возбуждается уголовное дело, которое передается в суд. В ходе судебного разбирательства осуществляется проверка доказательств и определение вины обвиняемого.

- Вынесение решения судом. После рассмотрения материалов дела и выслушивания сторон суд принимает решение о виновности или оправдании обвиняемого и назначает наказание в случае признания виновным.

- Исполнение решения суда. В случае приговора обвиняемому назначается соответствующее наказание или мера пресечения, которые исполняются в установленном порядке.

Возбуждение уголовного дела по налоговым преступлениям является сложным и многоступенчатым процессом, целью которого является установление и наказание лиц, совершивших налоговые преступления.

Виды налоговых преступлений

Налоговые преступления охватывают широкий спектр правонарушений, связанных с нарушением налогового законодательства. В зависимости от характера совершенного налогового правонарушения и его тяжести, выделяются следующие виды налоговых преступлений:

- Уклонение от уплаты налогов. Данный вид налогового преступления характеризуется намеренным неисполнением обязанности по уплате налогов, уклонением от уплаты налогов или умышленным сокрытием доходов или имущества, подлежащего налогообложению.

- Использование поддельных или заведомо ложных документов. Это налоговое правонарушение заключается в представлении налоговым органам фальсифицированных документов или документов с заведомо ложными сведениями с целью снижения налоговой базы или уклонения от уплаты налогов.

- Фиктивные сделки. Этот вид налогового преступления описывает ситуации, когда юридические или физические лица совершают фиктивные сделки с целью сокрытия доходов или снижения налоговых обязательств.

- Нецелевое использование налогоплательщиками средств. Данный вид налогового преступления связан с ненадлежащим использованием налоговых средств, предназначенных для оплаты налогов, а также с использованием этих средств в целях, не связанных с выплатой налогов.

- Отмывание денежных средств. Это налоговое правонарушение связано с использованием различных способов и операций для преобразования незаконно полученных доходов в легальные, с целью сокрытия их от налогообложения.

Каждый из этих видов налоговых преступлений является серьезным нарушением налогового законодательства и может влечь за собой юридические последствия, включая уголовное преследование и наказание.

Какие действия могут быть квалифицированы как налоговое преступление?

Налоговые преступления подразумевают совершение действий, нарушающих законодательство о налогах и обязательства по уплате налогов. Они могут вызвать негативные последствия для государства, налогоплательщиков и экономики в целом.

Квалифицировать действия как налоговое преступление может только суд. Однако существуют определенные действия и обстоятельства, характерные для налоговых преступлений. Вот основные из них:

- Сокрытие доходов. Фиктивные сделки, фальсификация документов, недекларирование доходов и другие действия, направленные на уклонение от уплаты налогов, могут быть квалифицированы как налоговое преступление.

- Искусственное снижение налогооблагаемой базы. Законодательство предусматривает правила для определения налогооблагаемой базы. Однако, если налогоплательщик умышленно создает искусственные условия, чтобы снизить налогооблагаемую базу, это может быть признано налоговым преступлением.

- Выдача недостоверной информации. Если налогоплательщик предоставляет недостоверные данные в налоговые органы, с целью уклониться от уплаты налогов или получить несправедливые выгоды, это может рассматриваться как налоговое преступление.

- Использование оффшорных схем. Оффшорные счета и потайные оффшоры могут использоваться для уклонения от уплаты налогов. Такие действия часто являются налоговыми преступлениями.

- Неуплата налогов или задолженность перед государством. Если налогоплательщик умышленно не выполняет свои обязательства по уплате налогов или имеет долг перед государством, это может рассматриваться как налоговое преступление.

Налоговые преступления являются серьезными нарушениями закона и могут привести к уголовной ответственности. Они могут включать штрафы, уплату неустойки, арест и даже лишение свободы. Поэтому важно соблюдать налоговое законодательство и правила уплаты налогов, чтобы избежать возможных негативных последствий.

Основные моменты при возбуждении дела

Возбуждение уголовного дела по налоговым преступлениям является важным этапом в работе правоохранительных органов. Ниже перечислены основные моменты, которые следует учесть при этом процессе.

- Объявление подозреваемому. Вместе с возбуждением дела, лицу, которое подозревается в совершении уголовного налогового преступления, должно быть объявлено о подозрении. Объявление подозреваемому является формальной процедурой, в ходе которой ему оглашается суть обвинения.

- Проведение расследования. После возбуждения дела, правоохранительные органы начинают активное расследование, с целью собрать все необходимые доказательства виновности подозреваемого. Расследование проводится с использованием различных методов, включая допросы свидетелей, изучение финансовых документов и проведение экспертиз.

- Участие специализированных служб. В процессе расследования налогового преступления может потребоваться участие специализированных служб, таких как налоговая инспекция или финансовая полиция. Они могут оказывать помощь в анализе финансовых данных и проверке достоверности предоставленной информации.

- Доказательства. Во время расследования необходимо собрать достаточное количество доказательств, подтверждающих факт наличия уголовного преступления и виновности подозреваемого. Доказательства могут включать финансовые документы, бухгалтерскую отчетность, свидетельские показания и другую информацию.

- Составление обвинительного заключения. По итогам расследования, правоохранительный орган составляет обвинительное заключение, в котором излагаются все факты преступления и виновности подозреваемого. Обвинительное заключение будет использовано в судебном разбирательстве.

Важно отметить, что возбуждение дела по налоговым преступлениям требует тщательной проверки финансовых документов и анализа данных, что может занять значительное время.

Какие документы и данные нужно предоставить в органы дознания?

В случае возбуждения уголовного дела по налоговым преступлениям, необходимо предоставить органам дознания определенные документы и данные. Конкретные требования могут различаться в зависимости от характера преступления и его особенностей, но в целом следующие документы и данные могут потребоваться:

- Налоговые декларации и отчетность за соответствующий период;

- Книги учета доходов и расходов физического лица или организации;

- Документы, подтверждающие проведение финансовых операций (например, банковские выписки, контракты, кассовые чеки);

- Договоры и акты о выполнении работ или оказании услуг;

- Переписка и документы, свидетельствующие о проведении операций с наличными деньгами;

- Различные свидетельства и документы, подтверждающие финансовую деятельность (например, акты по приему-передаче товаров, накладные, чеки);

- Документы и данные, связанные с работниками организации (например, трудовые договоры, кадровые документы, платежные ведомости);

- Документы и данные, связанные с имуществом (например, договоры купли-продажи, акты приема-передачи, документы на недвижимость).

Все предоставляемые документы и данные должны быть подлинными и достоверными. Они могут подлежать проверке и экспертизе в процессе расследования. При предоставлении документов и данных следует соблюдать требования закона, а также понимать, что от них зависит ход расследования и возможность доказать свою невиновность.

Важно отметить, что приведенный список документов и данных не является исчерпывающим, и в каждом конкретном случае могут потребоваться дополнительные документы и данные.

Стадии уголовного процесса

Уголовный процесс по делам о налоговых преступлениях проходит несколько стадий. Каждая стадия имеет свою собственную процедуру и целью является добрать доказательства в пользу обвинения или защиты подсудимого.

1. Предварительное расследование

На этой стадии производятся следственные действия, собираются доказательства и определяется лицо, подозреваемое или обвиняемое в налоговом преступлении. В рамках предварительного расследования проводятся обыск, допросы, изучение документов и другие меры.

2. Назначение судебного разбирательства

После завершения предварительного расследования дело передается суду, который назначает дату и время судебного разбирательства. Стороны получают извещение о назначении суда.

3. Судебное разбирательство

На этой стадии суд рассматривает материалы дела и дает возможность обвиняемому и его защите представить свои доказательства и аргументы. Затем суд принимает решение о виновности или невиновности подсудимого.

4. Определение наказания

Если подсудимый признан виновным, суд определяет наказание, которое может включать в себя штрафы, лишение свободы или другие меры. При определении наказания суд учитывает характер преступления, степень вины подсудимого и его ранее судимость.

5. Апелляционная инстанция

Решение суда первой инстанции может быть обжаловано вышестоящей инстанцией — апелляционным судом. В апелляционной инстанции рассматривается актуальность и обоснованность решения суда первой инстанции.

6. Кассационная инстанция

Если сторона не согласна с решением апелляционного суда, она может обратиться в кассационную инстанцию. Кассационный суд рассматривает только вопросы правильности применения норм закона и процессуальных норм.

7. Восстановление права

В случае отмены решения суда и прекращения дела по реабилитационным основаниям, судебная инстанция может восстановить права лица, обвиняемого или осужденного за налоговое преступление.

Весь уголовный процесс по делам о налоговых преступлениях имеет сложную процедуру и включает в себя различные стадии, судебные инстанции и возможность обжалования решений суда.

Какие этапы проходит уголовное дело по налоговым преступлениям?

Уголовное дело по налоговым преступлениям проходит несколько этапов, начиная с инициирования и заканчивая судебным разбирательством.

- Инициирование дела: Уголовное дело по налоговым преступлениям может быть инициировано различными способами, например, по результатам налоговой проверки или по инициативе специальных служб.

- Предварительное расследование: В данном этапе проводится сбор и анализ доказательств, которые будут использоваться на следующих этапах. Возможно задержание подозреваемых, обыски и изъятие документов. Важной частью этапа является допрос подозреваемых и свидетелей.

- Предъявление обвинения: Если следователь приходит к выводу, что есть достаточные доказательства, уголовное дело передается в суд и обвинение предъявляется подозреваемому.

- Судебное разбирательство: В случае, если подозреваемый признал свою вину, дело может быть рассмотрено по упрощенной процедуре или рассмотрено в суде присяжных. В противном случае, дело передается на рассмотрение в суд, где будет проведено судебное заседание и принято решение.

- Вынесение приговора: После рассмотрения дела в суде, судья выносит приговор, в котором определяется вина подозреваемого и назначается санкция.

Важно отметить, что каждый этап уголовного дела по налоговым преступлениям имеет свои особенности и подчиняется соответствующим правилам и процедурам.

Последствия и наказание

Возбуждение уголовного дела по налоговым преступлениям может иметь серьезные последствия и наказания для лица, совершившего преступление. Важно помнить, что решение о возбуждении дела принимает судебный орган исходя из материалов и доказательств, представленных следователем.

При наличии уголовного вида налогового преступления, лицо может столкнуться с различными формами наказания, включая:

- Штрафы. В случае признания виновным в совершении налогового преступления, лицо может быть обязано уплатить штраф в размере, установленном законодательством. Штраф может быть значительным и зависит от множества факторов, включая сумму уклоненных от уплаты налогов и характер преступления.

- Уголовное наказание. В некоторых случаях, особенно при совершении тяжких или особо тяжких налоговых преступлений, возможно применение уголовного наказания в виде лишения свободы. Срок наказания определяется судом в соответствии с законом и может составлять несколько лет.

- Пожизненный запрет на осуществление предпринимательской деятельности. В случаях, когда лицо систематически совершало налоговые преступления и его деятельность была направлена на уклонение от уплаты налогов, суд может применить пожизненный запрет на осуществление предпринимательской деятельности.

- Ограничение свободы. Кроме лишения свободы, суд может применить ограничение свободы, которое может быть выражено в назначении испытательного срока или ограничении перемещения по определенной территории.

- Конфискация имущества. В случае наличия доказательств того, что имущество было приобретено незаконным путем или с использованием доходов от налоговых преступлений, суд может принять решение о конфискации этого имущества.

Важно помнить, что наказание и его характеристики могут зависеть от конкретной ситуации, а также от степени вины лица, совершившего налоговое преступление. Поэтому, при возникновении ситуации, связанной с возбуждением уголовного дела по налоговым преступлениям, важно обратиться к юристам-специалистам, чтобы получить адекватное представление и защиту своих прав.

Какие могут быть последствия и какие наказания предусмотрены для лиц, совершивших налоговые преступления?

В случае совершения налоговых преступлений, лица, виновные в таких правонарушениях, могут столкнуться с серьезными последствиями и наказаниями согласно действующему уголовному законодательству Российской Федерации. Наказания могут быть как денежными штрафами, так и лишением свободы.

Процедура определения наказания за налоговые преступления осуществляется судом на основе доказательств, представленных обвиняемым и государственным обвинителем в течение уголовного дела.

Наказания для лиц, совершивших налоговые преступления:

- Денежные штрафы. Один из наиболее распространенных видов наказания за налоговые преступления. Сумма штрафа может быть определена судом в зависимости от тяжести совершенного преступления и размера ущерба, нанесенного бюджету.

- Лишение свободы. Этот вид наказания назначается в случаях, когда налоговое преступление совершено в особо крупных размерах или преступление сопряжено с другими тяжкими преступлениями. В зависимости от степени тяжести содеянного, максимальный срок лишения свободы может достигать 10 лет.

- Условное осуждение. В случаях, когда обвиняемый признает свою вину и уплачивает ущерб, либо виновное лицо не является рецидивистом и угрозы для общества от его освобождения нет, возможно применение условного осуждения. В этом случае суд выносит приговор о досрочном прекращении дела, но нарушение условий может повлечь возобновление уголовного преследования.

- Конфискация имущества. Помимо денежных штрафов и лишения свободы, суд может решить о конфискации имущества, которое было использовано или получено в результате совершения налогового преступления. Конфискация может затрагивать как движимое, так и недвижимое имущество.

Следует отметить, что суд принимает решение о наказании, исходя из общих положений уголовного кодекса и конкретных обстоятельств дела. Возможное наказание за налоговые преступления может быть как минимальным размером штрафа, так и максимальным сроком лишения свободы, исходя из обстоятельств дела и поведения обвиняемого.